家族信託スライドの利用法①認知症対策編

士業や金融機関の方向けの「家族信託スライド」のトークスクリプトです。

まず「テーマ」ですが、この認知症対策編のスライドでは「医療介護の費用の支払いをしたい」とニーズについて扱います。

それ以上でもそれ以下でもないというわけです。

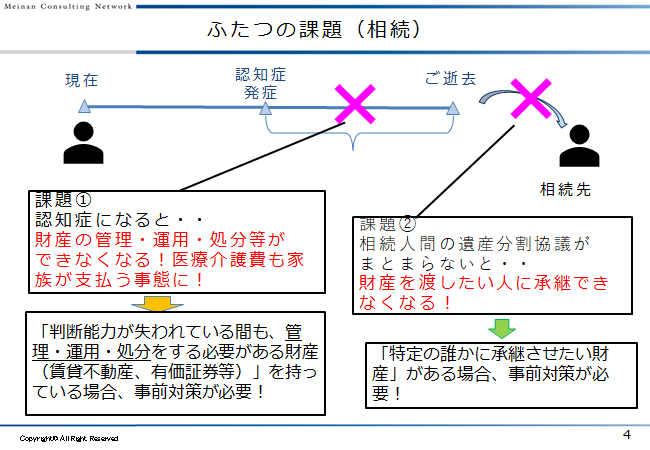

そして、現状認識と分析=リスクのお話しになります。二つの課題をお話しします。

①認知症になると、費用の支払いができない!

②相続問題もおきて、家族がバラバラ。

特に介護費用を偏って負担する家族がいたときには相続がいわゆる「争族」となることは火を見るよりも明らかになるわけです。認知症対策をせずに、財産を放置して、家族が破たんする。そんなことはあっていいんでしょうか。

そこで・・・

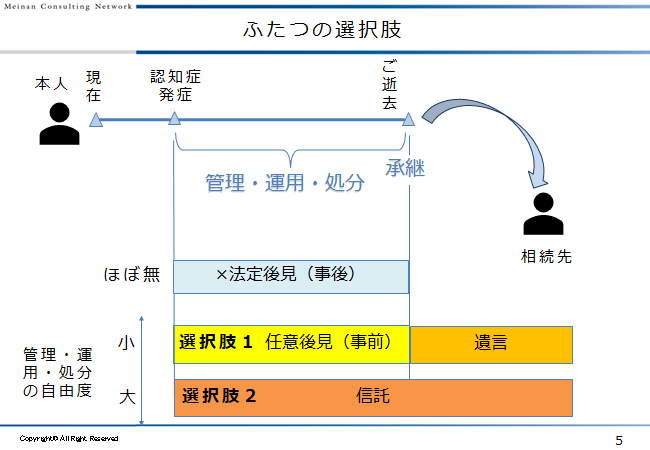

問題解決の選択肢を掲げてみましょう。

一つ目は、後見制度と遺言制度を使うというものです。

これは、認知症になった場合に備えて、本人と子どもや弁護士・司法書士・行政書士・社会福祉士などの専門家が後見契約をしておき、費用支払いの不能を回避するというものです。

あと遺言書もかいておき、死後の争族を回避します。

これはもちろん悪くないのですが、後見契約も実際にスタートさせるときは、家庭裁判所に任意後見監督人を選任してもらうことになりますので、家族の負担が大きいです。

二つ目は後見契約と遺言の代わりに信託をするというものです。

これで簡単に解決しようというものです。

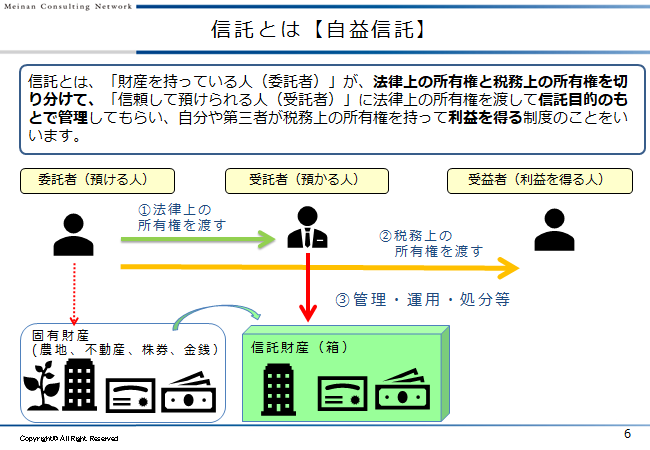

でもその信託っていったい何でしょうか。

信託とは信じて財産を託す契約です。家族間で行われます。

詳しくはこのスライドに書いてありますが、財産管理の新しい方法なのです。実際は中世から存在するのですが、日本では長く凍結されていました。理由はいろいろありますがそれはおいておきましょう。

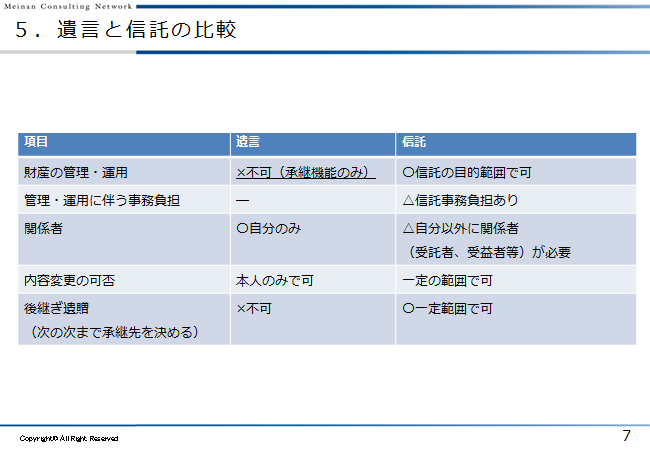

くわしく遺言と信託の相違点をみていきましょう。

なにより生前には遺言だけでは出る幕がないということです。

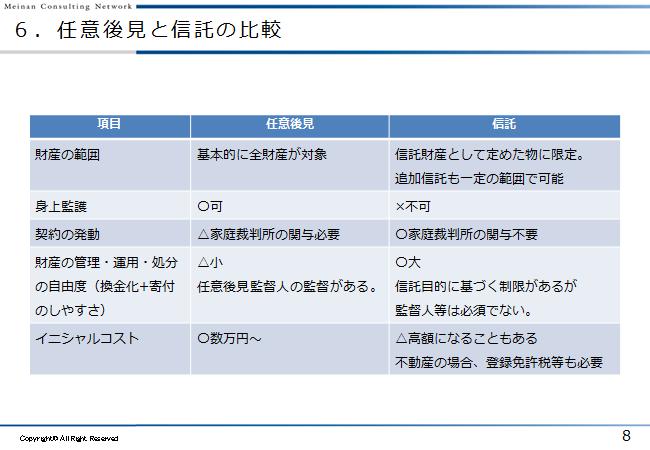

任意後見と信託の比較もしておきましょう。

裁判所がでてくるのが後見、出てこないのが信託です。信託は他方で全財産を扱うわけではなく一部財産を扱うと考える方がよいでしょう。不動産や株、大きな金銭など。決して放置できない重要な財産を信託するということです。

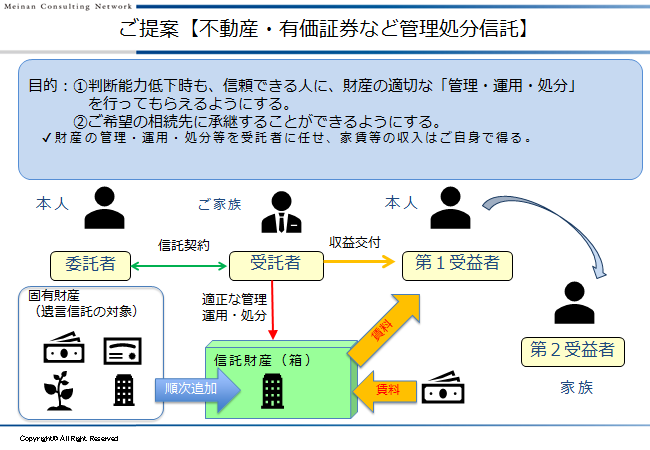

そして具体的な信託の提案書になります。

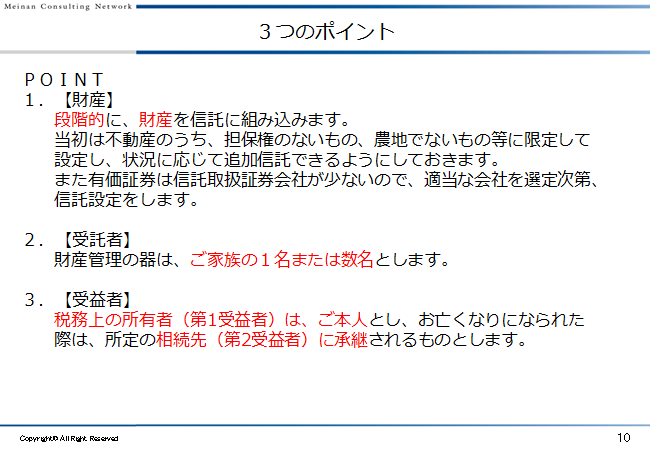

3つのポイントもおさえておきましょう。

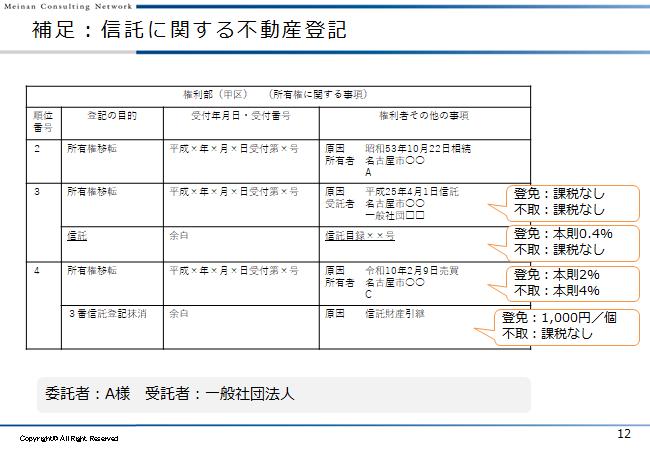

不動産の場合には信託契約後に登記することになりますのでそのサンプルです。

名義が変わることは重要です。

名義変わっても受益者がもとの所有者であれば贈与税等がかかることはないということがもっと重要です。

以上のように

現状認識→分析→選択肢→家族信託のメリット・デメリット→やはり家信託がいいですね!と方向性決める

信託とは何か、後見や遺言と何がちがうのかを説明する

信託した後の姿(登記)を説明する

あとは信託後の運営について説明する

そして各種の検討事項、費用を説明する

それでクロージングするかしないか決める

構造化すればそんなに難しくないですね。

チャレンジしてみましょう。